こんにちは、黒猫のえちるですにゃ!

今日も、なおちゃんの悩みを解決してくよ。

えちるー!

投資を始めようと思うのだけど、何をしたらいいの分からないの。

初心者でもストレスが少ない、投資初心者向けの運用方法を教えて!

投資初心者向けの運用方法だね!

それなら、積み立て投資の王道と言われる「ドルコスト平均法」について解説するよ!

少ない資金から始めて投資に慣れていけるから、投資初心者にオススメだよ。

ドルコスト平均法を用いたインデックス投資は、一般的に勝つ投資ではなく負けない投資と言われています。

ドルコスト平均法って何?インデックス投資って何?

そんな投資初心の方でも分かるように解説していきますので参考にしてください。

値動きの変動に慣れていない投資初心者が個別株などの集中投資や、一度に大きなお金を動かす一括投資に手を出すと、

急な暴落でパニックになり意図しないタイミングで売って損失を出し、ニ度と投資に手を出さなくなるという話をよく耳にします。

資産形成としての投資を考えるのなら、勝つ投資よりも負けない投資が大切です。

自分のゴールをしっかりと考え、目的に合った手段を考えましょう。

毎月5万円を30年投資し続けて、

1,000万円程度が増えれば十分だと思えば分散投資。

リスクを取って、もっと増やしたいと思えば集中投資が必要になります。

ドルコスト平均法とは

ドルコスト平均法(dollar cost averaging)とは定額積み立ての投資手法のことです。

株や投資信託には価格変動があります。

その変動リスクを抑えるために、一定期間ごとに決まった金額の金融商品を購入し続けて購入額を平均化します。

この手法がドルコスト平均法と呼ばれ、

長期間の積み立てになるほど価格が平均化される期間が長くなるので、よりリスクに強い投資法になるといわれています。

一定額ずつ投資し続けるため、

価格が高い時は購入量が少なくなり、高値掴みを防ぎます。

価格が低い時は購入量が多くなり、下落リスクはメリットに変わります。

定額積み立てと定量積み立ての違い

積み立て方法は主に2種類あり、

毎回同じ金額を購入する定額積み立て(ドルコスト平均法)と、同じ量を購入する定量積み立てがあります。

仮に毎月1万円の定額積み立て(ドルコスト平均法)と、毎月10株購入の定量積み立てを行い、

株価が1,000円→500円→1,500円→500円と変化すると下記表のようになります。

| 1ヵ月目 | 2ヵ月目 | 3ヵ月目 | 4ヶ月目 | 合計 | |

| 1株当たりの株価 | 1,000円 | 500円 | 1,500円 | 1,000円 | |

| 毎月10,000円の定額積み立て | 10,000円 10株 | 10,000円 20株 | 10,000円 6.7株 | 10,000円 10株 | 40,000円 46.7株 |

| 毎月10株の定量積み立て | 10,000円 10株 | 5,000円 10株 | 15,000円 10株 | 10,000円 10株 | 40,000円 40株 |

この場合だと買い付け金額はどちらも同じ40,000円ですが、購入できた株数は

定額積み立てだと46.7株、1株あたり856.5円。

定量積み立てだと40株、1株あたり1,000円になります。

定額積み立ては、株価が高い時は少ない量を、株価が安い時は多くの量を購入できるため、定量積み立てに比べて1株あたりの平均単価が下がる傾向があります。

ドルコスト平均法のメリット

手間がかからない

ドルコスト平均法は、毎月決まった額で、決まった商品を買い続ける手法です。

投資信託を購入しておけば、商品の入れ替えは全て運用会社に任せれば良いので、最初の設定後は自動化が可能です。

自分でチャートを見て売買の判断をしなくても、毎月自動的に一定額が投資に回されて資産運用されるため、時間のないサラリーマンでも気軽に続けることが出来ます。

精神的に余裕をもちやすい

投資で一番避けたいことは、全財産を入金した直後に大暴落がくることです。

急に資産が半分になったら誰でも精神的に辛いです。

資産の変動に慣れていない投資初心者だと尚更です。

耐えきれずに意図しないタイミングで売って損失を出してしまう可能性もあります。

ドルコスト平均法は定額を長期的に購入していくため、暴落時にも精神的に余裕をもちやすくなります。

株価の変動に一喜一憂しているとしたら、心に余裕のある運用とはいえません。

毎月積み立ての設定後は、「基本忘れている」くらいの距離感が一番です。

別名「弱者のゲーム」と言われるほど、メンタルの強さを必要とせず気長に続けられる運用方法になります。

少ない金額から始められる

個別株の購入は基本的に100株単位なので、数万円~数百万円のまとまった資金が必要になります。

これを分散投資するには莫大な資金が必要になります。

そこで、投資信託やETFをを活用して分散投資を行います。

ネット証券なら100円単位で世界の8,000社を同時に購入することも可能です。

まずは少ない金額から始めて、資産の変動に慣れていきましょう。

右肩上がりでなくても、利益が期待できる

一括投資の場合は、

「最初の購入時からどれだけ上昇したのか」ということが大切なので右肩上がりのチャートが理想になります。

ドルコスト平均法の場合は、

株価が安い時は多くの量を購入できるため暴落時こそチャンスと言えるでしょう。

ずっと右肩上がりだと購入単価が値上がりし続けてしまうため、運用途中に下げ相場があった方が最終的なリターンは多くなります。

20年~30年運用する複利効果と、世界経済の伸びに期待して積み立てましょう。

始めるタイミングを気にしなくていい

今は株価が上がっているから待った方がいいのだろうか。いつから買えばいいのか。

そんな迷いがある方もいると思いますが、株式市場の相場を読むのは不可能です。

資産形成をしていこうと思った時が買い時です。

ドルコスト平均法は、将来的な値上がりに期待して振れ幅の平均を取っていくので購入タイミングを気にする必要がありません。

ドルコスト平均法のデメリット

単純な右肩上がりなら、一括投資の方が利益がでる

ドルコスト平均法は、一定額をコツコツ入金していくため投資元本が増えるまで時間がかかります。

余裕資金がある場合、手元資金を寝かせてしまうことになります。

単純な右肩上がりのチャートなら、一括投資の方が利益がでます。

短期間での結果が出ずらい

ドルコスト平均法は、世界経済の成長に期待する投資なので成果がでるまでに時間がかかります。

買う時期を分散させて指数の平均を目指していくので、安い時にだけ集中して買うことは出来ません。

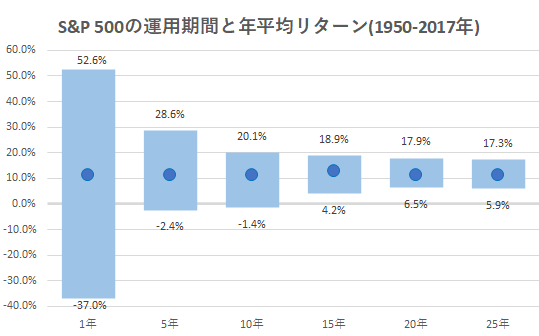

収益が安定してプラスになるには最低でも15年~20年の投資期間が必要といわれています。

短期間で結果を出したい人にはオススメできません。

ドルコスト平均法と相性が良い金融商品

ドルコスト平均法により時間軸の分散がでるので、あとは投資する金融商品の分散が必要です。

そこで投資初心者にオススメなのは、インデックスファンドへの投資です。

日経平均株価(日経225)など市場全体の動きを表す代表的な指数(インデックス)に連動した投資成果を目指す投資信託です

米国株や全世界株などの長期的にみて上がり続けている指数に投資し、指数通りの利益を狙うのが一般的です。

運用手数用が0.1%を下回る優良商品も多く存在し、長期運用に向いています。

全世界株投資でドルコスト平均法が機能しなくなる状況は、世界中の金融商品の価値が下がり続けて回復しなくなる時です。

つまり、世界経済が崩壊した時です。

リーマンショックやコロナショックなど、金融危機の影響で10年に1度は世界経済が一時的に暴落するといわれています。

しかし、リーマンショックは約5年、コロナショックは約半年で復活しています。

このように、世界全体の価値が長い間下がり続ける可能性は限りなく低いです。

世界は、右肩上がりに経済成長をしています。これからもしていく可能性が高いです。

なぜなら、「人類の欲望に際限はない」からです。

明日をもっと良くしたい。という思いから新しい物を開発し、生活をより豊かにしようと努力し続けていくからです。

FPの井上ヨウスケさんのYouTubeが分かりやすいので、よろしければ参考にしてください。

まとめ

無理して投資しないことが大切

急な出費でせっかく積み立てている金融商品を売ってしまうと、ドルコスト平均法の前提が崩れてしまいます。

最低でも、生活費の3か月分の生活防衛資金を確保し、余裕資金で一生投資するつもりで積み立てましょう。

目的を明確にする

なんのためにインデックス投資をしているのか、目的を明確にしましょう。

最終的な目的がしっかりしていないと、値下がりしたら恐怖ですぐに売りたくなり、値上がりしたら欲望に目が眩み売りたくなります。

投資に綺麗な右肩上がりはありません。

上がったり下がったりを繰り返し、途中必ず含み損を抱える時が来ます。

「長期投資目的なので、短期の上がり下がりはどうでもいい。むしろ安く変えて嬉しい」

と自分で自身が持てる、長期的に見て上がる可能性が高い投資先を選びましょう。

過去のデータからは米国インデックス、全世界インデックスを15年以上保有していれば、マイナスになる可能性は限りなく低いと言われています。

2022年からは、高校の授業で「金融教育」が導入されました。

なぜ国が主導して金融教育を進めているのか。

なぜ金融庁が老後2,000万円問題を発言し、国民の自助努力を促しているのか。

投資に絶対はありませんが、これらを理解してお金に関する考え方を改めましょう。